当ブログも確定報酬が月10万円に近づいてきましたので、個人事業主としての開業届と青色申告を申請してきました。

やること自体は大したことはなく、申請自体も一瞬で終わるのですが、色々と分からないこともありましたのでメモとして残しておきます。

ASPでのアフィリエイトだけではなく、ブロガーおなじみのクリック型広告・Amazonアソシエイトでの収入の場合にも同じ申請で大丈夫ですので参考にしてみてください。

今なら「開業フリー」を使うのが無料で簡単に書類作成できておすすめです。

開業届(青色申告)を申請するタイミング

会社の設立とは違い個人事業主の開業届は無料で出来ますし、売上が上がっていないと申請できないわけでもないので、ぶっちゃけいつ申請してもいいです。

ただ、月に数千円の収益ぐらいであれば経費を引いた後の利益額が少なく、基礎控除の38万円の中で収まってしまうこともあります。

ある程度の売上(少なくとも年間の利益が40万円以上)ができてからで問題ないと思います。

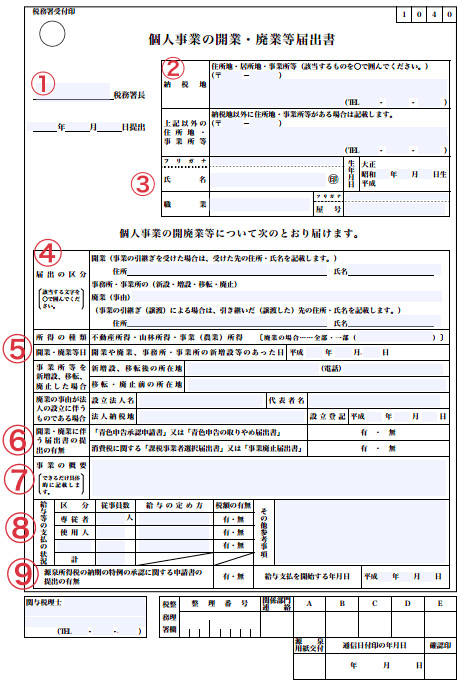

個人事業の開業等届書の書き方

用紙は税務署で直接書いたり貰ってきてもいいんですが、国税庁のホームページからも印刷することができます。

また、手書きである必要もなく、PDFファイルに入力をしてそれを印刷しても大丈夫です。

僕は記念かなって思って手書きで書きました。

注意点としては、用紙は提出用と保管用の2枚が必要なことと、税務署で直接記入する場合には認印を忘れないようにしてください。

基本的には青くなっている箇所に記入をすればいいのですが、必要のない項目もありますので記入する部分を解説していきます。

解説のない部分はすべて空欄でかまいません。

①税務署名と提出日

税務署名はご自身の納税地を管轄している税務署名を記入します。

自分の管轄の税務署に関してはさきほどの国税庁のホームページで調べることができます。

提出日は書類を提出する日、もしくは郵送する日を記入しましょう。

②納税地

事務所などを借りている方は別ですが、なければ自宅の住所を記入すればいいです。

上記以外の住所・事業所もなければ空欄で。

③氏名・生年月日・職業・屋号

氏名と生年月日は問題ないと思いますが、氏名欄に印鑑が必要ですので忘れずに。

職業ですが、僕は「WEB広告業」と書いておきました。確定申告のときも毎回「Web広告業」で書いてますが、つっこまれたことは特にないです。

屋号も好きにつけて構いません。空欄でも問題もないので無理して決める必要もありません。

後からつけることもできますので気軽に考えましょう。

④届け出の区分

開業に○をつけるだけ。

事業の引き継ぎを受けたわけではないので、住所等の記入も必要ないです。

⑤開業・廃業等日

お店でいうとオープン日を記入するのでしょうが、アフィリエイト収入の場合は別に気にしなくていいです。僕は提出日と同じ日付を記入しておきました。

開業日がサイトを作った後の日付であっても、今年発生した売上や経費はすべて算出できるのでご安心を。

⑥開業・廃業に伴う届け出書の提出の有無

青色申告の届出をしておかないと65万円の特別控除が受けれませんので、「青色申告承認申請」又は「青色申告の取りやめ届出書」は有に○をつけます。

消費税に関する「課税事業者選択届出書」又は「事業廃止届出書」は、税務署の職員さん曰く売上が年間1000万以上ないなら必要ないとのことでしたので無に○をつけています。

⑦事業の概要

サイトのジャンルとかまで書く必要はないので、WEBサイトを作り広告収入を得ていることが分かればいいかと思います。

⑧給与等の支払の状況

1人でやっている場合には空欄でいいです。(外注含む)

誰か人を雇って給料を払っている場合には記入が必要です。

⑨源泉所得税の納期の特例の承認に関する申請書の提出の有無

読んでも意味不明な項目ですね…

ここは1人でサイト運営されてる方は無に○をすればオッケーです。

従業員を雇い給料を支払っている場合は、源泉所得税を毎月払わなければいけないんですが、従業員が10人以下の場合に申請書を出せば年2回まとめて払えるようになるというのがこの項目です。

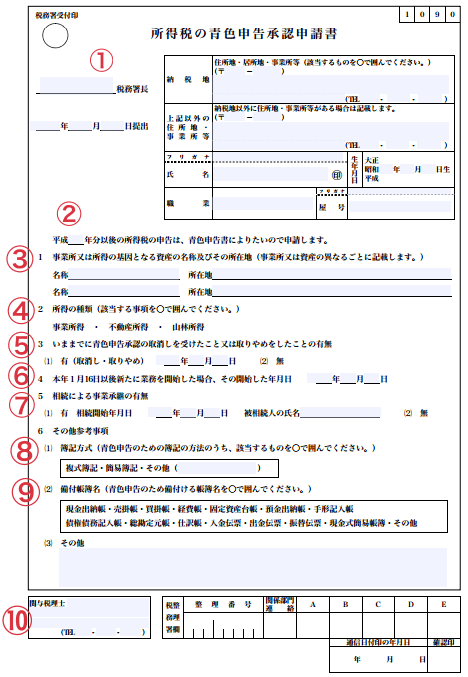

青色申告承認申請書の書き方

開業届で「青色申告承認申請書」に有としましたので合わせて提出します。

こちらも提出用と保管用の2枚必要ですのでお忘れなく。

①税務署〜屋号まで

開業届と全く同じ記入をしてください。

②所得税の申告年

青色申告で確定申告をしたい年度を記入します。

2019年だと5月1日以降は令和元年になります。

③事業所又は所得の基因となる資産の名称及びその所在地

アフィリエイトの場合、名称は空欄でいいので所在地だけ自宅(事務所)の住所を記入します。

④所得の種類

事業所得に○をつけてください。

⑤いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無

初めてであれば無に○をつけます。

⑥本年1月16日以後新たに業務を開始した場合、その開始した年月日

今年の1月16日以降に開業した場合には、その年月日を記入します。

開業届に記入した開業日と同じ日付でいいかと。

⑦相続による事業承継の有無

誰かから事業を受け継いだわけではないので無に○をつける。

⑧簿記方式

65万円の特別控除を受けられるのは「複式簿記」の場合のみなので、複式簿記に○をつけましょう。

「簡易簿記」の場合は10万円の控除になります。

⑨備付帳簿名

今回1番迷ったのがここ。

会計ソフトを使って確定申告しようと思っていますが、なんせ簿記なんてやったことないので何が必要なのかさっぱり分からないという…

職員さんに聞いたところ、ここで○をつけた帳簿を必ず提出しなくちゃいけない訳でもないとのことでしたので、アフィリエイトで青色申告承認申請書を提出した方の記事を参考に○をつけました。

僕が○をつけたのは以下の項目。

「現金出納帳」「総勘定元帳」「入金伝票」「出金伝票」「振替伝票」

⑩関与税理士

担当の税理士さんがいる場合には記入しますが、いなければ空欄でオッケーです。

あとは提出(郵送)するのみ!

各2枚ずつ計4枚の書類を記入したら、あとは税務署で提出(もしくは郵送)すれば終わりです。

持って行ったらもうポンポンとハンコを押されて、わずか1分ぐらいで終わってしまったので、何の感慨もなかったんですが、まぁ無事に終わったので良しとしましょう!笑

参考にした書籍

ぶっちゃけ個人事業主の開業届と、青色申告申請書を提出するだけなら参考書なんて必要ありません。

ただ、会社を退職するところから事業毎の申請書の提出、確定申告のやり方から個人事業の考え方や資金繰りについてまで載っているので、副業ではなく本業としてやっていくなら一度目を通しておくと勉強になります。

開業フリーを使えばめっちゃ簡単に終わりそう…

僕のときにはこんなサービスなかったんですが、「開業フリー」というサービスを使えば開業届けの書類が一瞬で作れそうです。

質問に答えたら入力済みの書類が出来て、あとは印刷して税務署に持ってくだけ。しかも無料。

有料の「会計フリー」にデータを以降できるので、そこがマネタイズになってるみたいですが、別に開業届けにだけ使っても問題ありません。

とはいえ青色申告するなら会計ソフトは使うことになると思うので、そのままフリーでもいいですね。僕も使ってます。

フリーでアフィリエイト収入を青色申告用に仕訳する方法も解説しています。

ブログ(アフィリエイト)の経費について

最低サーバー代とドメイン代だけ払えば始められるのがブログ(アフィリエイト)のメリットなのは間違いないですが、そのぶん売上が多くなってくると経費がかからなすぎて税金がやばいです。

経費のためにムダな物まで買っては本末転倒ですが、できる項目はしっかり経費にしないと後で泣きを見ますから、以下の記事も参考に見落としがないかチェックしてみてください。

まとめ

申請するなら誰でも出来るのであれなんですが、これから堂々と『個人事業主です!』って言えるのは気持ち的に大きいですね。

まぁ売上なかったら一切意味ないので、気持ちを引き締めてがんばります!

それではまた!!

コメント